Per farsi un'idea delle sfide che esercenti e banche stanno affrontando, oltre che dei loro obiettivi e priorità, la società di analisi tecnica Ovum (ora Omdia) ha formato una partnership con OpenWay, fornitore globale di software di pagamento digitale, per condurre il sondaggio 2020 sui pagamenti digitali in Africa.

"L'idea dietro questa ricerca è aiutare le banche della regione a concentrarsi sugli aspetti della loro infrastruttura di pagamento che richiedono investimenti immediati. OpenWay si occupa di software di pagamento digitale per banche e imprese fintech da oltre un decennio e alcuni dei nostri clienti principali si trovano proprio in Africa. Siamo rimasti colpiti dal recente cambiamento del mercato. Sappiamo per esperienza diretta quante nuove grandi idee stia generando quel mercato. Spesso queste idee hanno solo bisogno della giusta tecnologia per trasformarsi in un prodotto solido. E noi siamo pronti ad assistere le istituzioni finanziarie, che si tratti di singole banche o collaborazioni in progetti nazionali e internazionali, in questo viaggio verso un futuro di pagamenti digitali più efficienti con progetti per carte, digital wallet, pagamenti istantanei e QR."

"I pagamenti al dettaglio rappresentano un settore chiave per gli investimenti, sia dal punto di vista delle banche che degli esercenti africani. Il 69% delle banche e il 75% degli esercenti prevedono di spendere di più per le infrastrutture di pagamento nei prossimi due anni; il 25% delle banche e il 28% degli esercenti preventivano un aumento delle spese significativo, pari o superiore al 6%. In un ambiente in cui la maggior parte delle imprese si sforza per abbattere i costi base, questa propensione alla spesa evidenzia la crescente importanza strategica dei pagamenti al dettaglio."

I risultati del sondaggio, raccolti da 106 banche e 57 esercenti di Etiopia, Ghana, Kenya, Nigeria, Ruanda, Sud Africa e Tanzania, forniscono un quadro d'insieme sullo stato delle vendite al dettaglio nelle zone est, ovest e sud dell'Africa. Ai partecipanti al sondaggio è stato chiesto quali sono i prodotti di pagamento per loro più redditizi, quali opportunità nel settore dei pagamenti al dettaglio considerano più promettenti, quali sono le loro priorità riguardo al miglioramento dell'infrastruttura e in quali ambiti spenderanno di più. Ecco alcuni spunti dal rapporto.

La maggior parte delle banche e degli esercenti desidera investire in nuove tecnologie di pagamento, nonostante in Africa i prodotti di pagamento bancari più redditizi siano ancora le carte

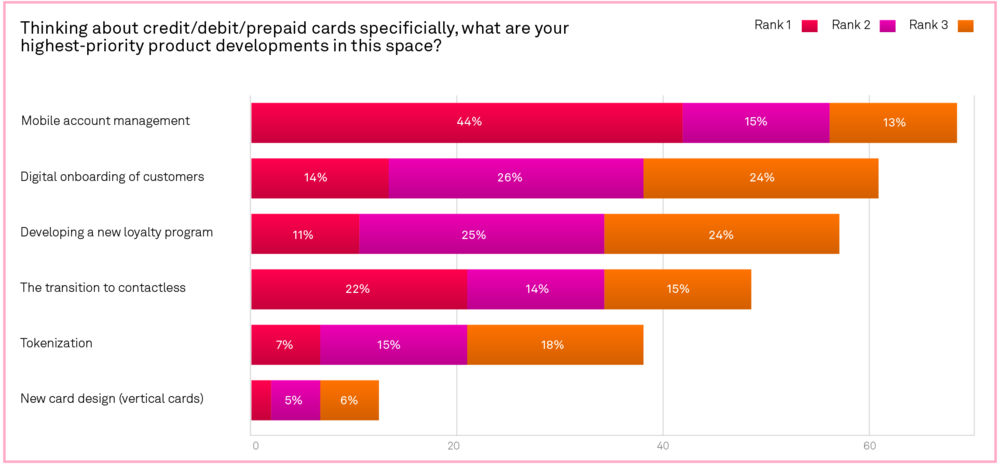

Tra tutte le regioni del sondaggio, il 41% delle banche considera che l'opportunità più promettente nel settore dei pagamenti al dettaglio siano i digital wallet, attraverso cui fornire il supporto per il commercio digitale. La seconda opportunità più promettente riguarda i nuovi servizi come il P2P istantaneo e il pagamento istantaneo dei servizi, entrambi basati sulla tecnologia dei pagamenti in tempo reale. Tuttavia, le banche continuano a considerare le offerte basate sulle carte come il loro prodotto più redditizio, poiché "in genere, la domanda dei consumatori per le carte di pagamento è ben maggiore rispetto a quella per altre tecnologie di pagamento, come i pagamenti mobili". In particolare, le carte di debito sono le più richieste.

Ecco una rivelazione ancora più interessante. La maggioranza delle banche ha classificato la redditività della "moneta mobile" come media o inferiore alla media, ma allo stesso tempo ha definito come massima priorità sviluppare prodotti per la gestione dei conti correnti per mobile. Potrebbe essere segno che le banche sono disposte a intraprendere i meno redditizi progetti di pagamento mobile pur di rendersi appetibili alla nuova generazione di clienti, un aspetto che il 72% delle banche ha classificato come estremamente importante nella determinazione delle proprie strategie per il settore pagamenti.

Le infrastrutture esistenti e le nuove normative sono determinanti per la domanda nell'est, nell'ovest e nel sud dell'Africa

Abbiamo raccolto risposte diverse in base alla regione. Gli esercenti dell'Africa orientale in particolare (nel presente sondaggio, Etiopia, Tanzania, Kenya e Ruanda), hanno classificato la sicurezza come una delle principali preoccupazioni e un settore d'investimento prioritario. Ciò suggerisce che nelle regioni caratterizzate da una buona velocità di connessione internet e una popolazione relativamente abituata alla tecnologia esiste un certo grado di consapevolezza della diffusione delle transazioni fraudolente. In questa regione, la domanda di prodotti per il pagamento mobile è elevata, pari alla domanda di carte di debito. Non è affatto una notizia sorprendente, considerato che ci troviamo in un'area in cui è già stata implementata con successo un'infrastruttura di pagamento mobile, come dimostrato dalla popolarità di M-Pesa e di altre offerte di "moneta mobile" nella regione. Inoltre, complice un'implementazione di carte e terminali abilitati alla tecnologia NFC più ampia rispetto alle altre regioni, le banche dell'Africa orientale e del Sud Africa mostrano un maggiore interesse per la transizione al contactless.

Al contrario, in Africa occidentale (nel sondaggio, Ghana e Nigeria), il contactless non è considerato una priorità. La maggior parte delle banche dell'Africa occidentale classifica la gestione dei conti correnti per mobile come una priorità particolarmente forte, dimostrando di aver preso atto dell'uso diffuso della "moneta mobile" nella propria regione. Per le banche di questi paesi, i maggiori investimenti aggiuntivi nell'infrastruttura dei pagamenti riguardano la conformità ai regolamenti e ai requisiti normativi, necessari a rendere la regione idonea ai sistemi di pagamento internazionali che gestiscono ogni tipo di pagamento digitale. Il rapporto cita come esempio il regolamento sui pagamenti elettronici e le riscossioni per i settori pubblico e privato in Nigeria, emanato dalla Banca centrale della Nigeria nel settembre 2019 e parte integrante del progetto Nigeria Vision 2020.

Il Sud Africa, forte di un'infrastruttura per i pagamenti in tempo reale già stabile, assegna una maggiore priorità rispetto ad altre regioni all'implementazione di pagamenti in tempo reale e di prodotti come il P2P e i pagamenti istantanei dei servizi. Le banche sono disposte a spendere di più per lo sviluppo del prodotto. Il 29% ha indicato come fattore trainante dell'investimento il supporto di nuovi prodotti su infrastrutture di pagamento in tempo reale.

Sulla base dei dati del rapporto, si evince che gli investimenti, la domanda e, di conseguenza, i profitti sono strettamente correlati all'infrastruttura tecnologica già presente nella regione. Il che ci porta alla conclusione che investimenti tempestivi nelle infrastrutture possono aprire nuove opportunità per le banche.

Esiste un divario tra ciò che le banche offrono e ciò gli esercenti richiedono

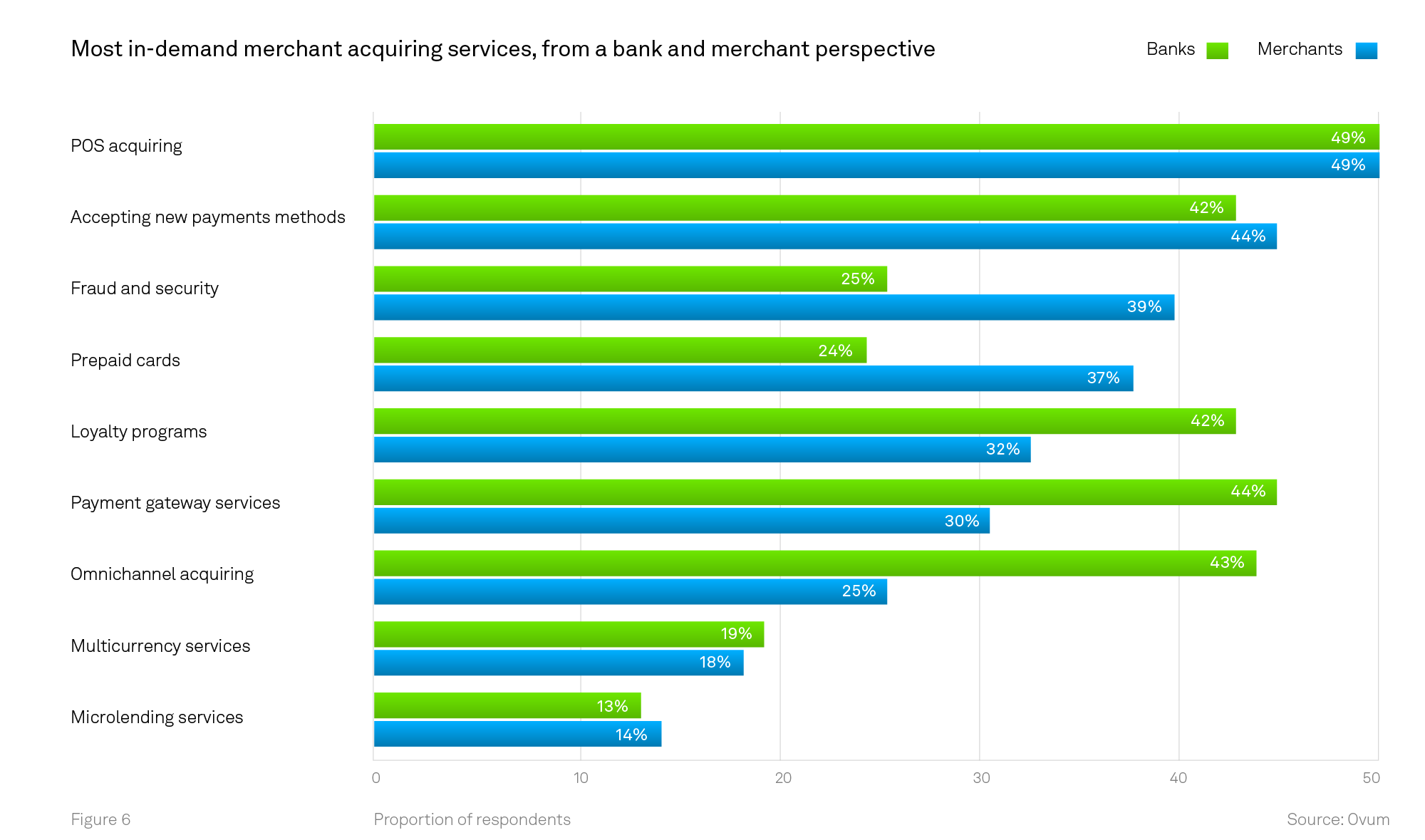

Il sondaggio ha rivelato alcuni punti su cui la percezione delle banche e le aspettative degli esercenti divergono, soprattutto in tema di sicurezza e frodi. Per il 39% degli esercenti nel sondaggio, sicurezza e prevenzione delle frodi sono il servizio di acquiring più richiesto. Tra le banche, solo il 25% lo considera un servizio richiesto.

Gli esercenti avvertono una maggiore esigenza di carte prepagate, il 37% di loro è disposto a investire in tal senso, ma solo il 24% delle banche vede questo prodotto come una priorità. Il rapporto rileva inoltre che "Le banche, da parte loro, hanno la percezione che servizi come programmi di fidelizzazione, gateway di pagamento e acquiring omnicanale siano molto più richiesti di quanto suggerisca il livello di interesse espresso dagli esercenti". Il divario tra il livello di domanda stimato dalle banche e il livello di fabbisogno espresso dagli esercenti potrebbe in futuro danneggiare il rapporto banca-esercente. Altri acquirer o operatori diversi dalle banche potrebbero sfruttare il gap aperto dalle carenze nelle offerte bancarie per inserirsi in quel mercato.

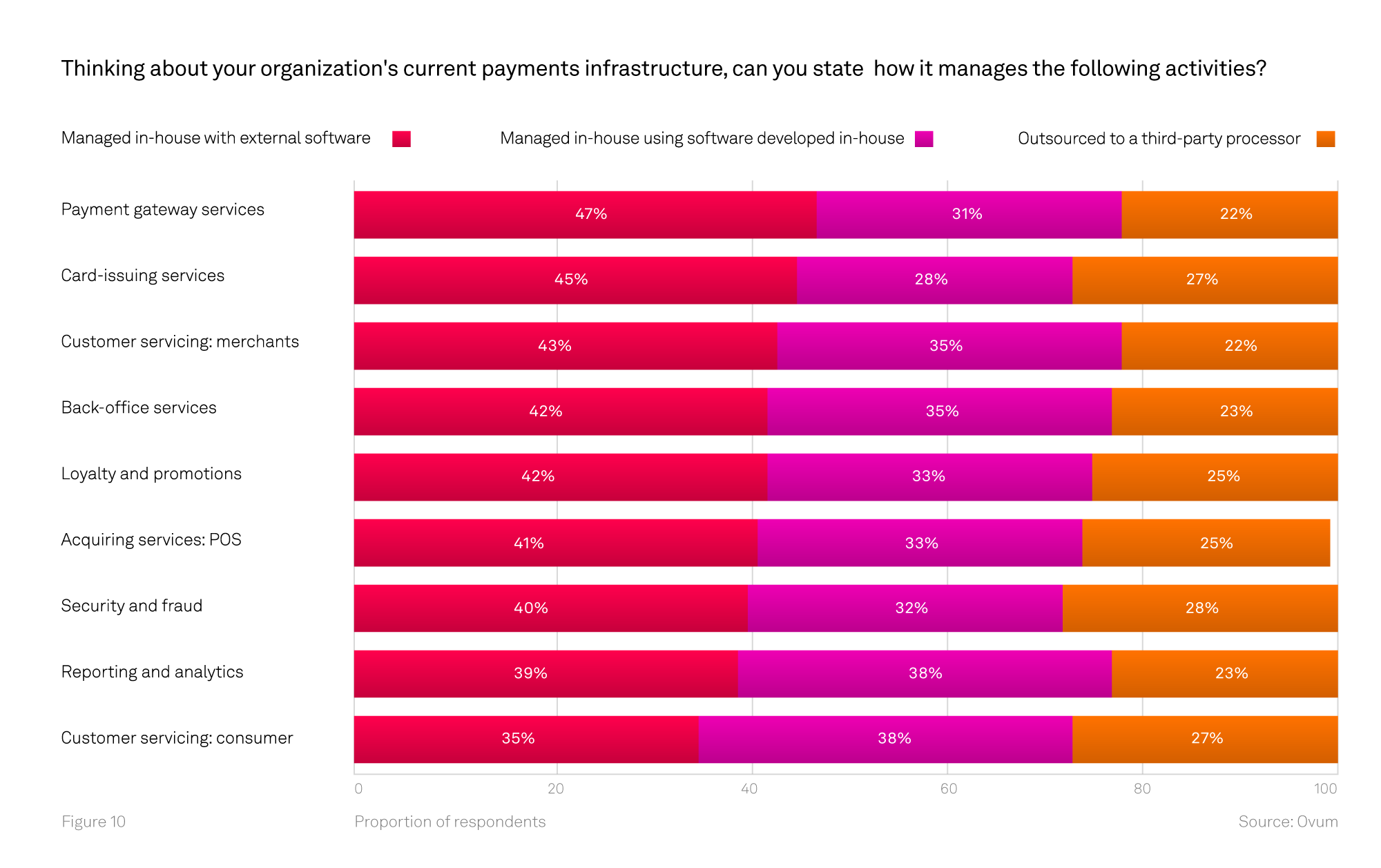

Sempre più banche gestiscono le operazioni internamente piuttosto che ricorrere all'outsourcing e scelgono di utilizzare software di fornitori di terze parti piuttosto che sviluppare soluzioni in-house

Varie operazioni vengono gestite in questo modo. Ad esempio, più banche utilizzano soluzioni di fornitori di terze parti per gestire il gateway di pagamento e i servizi di issuing di carte invece di sviluppare la propria soluzione o ricorrere all'outsourcing. Ciò probabilmente si spiega con il fatto che le banche prevedono in quest'area una crescita al di sopra delle proprie capacità tecnologiche, e questo le spinge a stringere rapporti con un fornitore di fiducia.

Un'interessante eccezione è costituita dal servizio clienti, che la maggior parte delle banche gestisce internamente utilizzando software da loro stesse sviluppato. In futuro, questa tendenza potrebbe avere varie implicazioni. Come osserva il rapporto, "i problemi di tipo legacy nascono di solito dalle soluzioni in-house". Per quanto riguarda le operazioni di outsourcing, sono scelte da appena un quarto circa delle banche. Secondo il sondaggio, si tratta di banche più piccole che cercano di ridurre i costi, sebbene questo "non sia necessariamente l'approccio migliore all'innovazione".

Il rapporto si conclude con alcune preziose raccomandazioni per le banche in Africa, tra cui:

- Non trascurare i clienti che dipendono dai tradizionali meccanismi di pagamento. In Africa, la domanda dei clienti è ancora principalmente legata ai prodotti basati su carta. Tali prodotti, con un'infrastruttura migliore, possono non solo essere modernizzati e gestiti in modo più efficiente, ma anche includere offerte moderne come l'onboarding digitale e la gestione del conto corrente per mobile.

- Ascoltare le esigenze degli esercenti, in particolare per quanto riguarda le frodi e la sicurezza, e fornire loro i servizi di cui hanno bisogno. In caso contrario, le banche rischiano di perdere la loro clientela di esercenti a favore di altri fornitori che subentreranno in questa nicchia.

- Investire in modo mirato nell'infrastruttura tecnologica per stare al passo con le aspettative dei clienti. Da non sottovalutare, in particolare, il potenziale delle infrastrutture di pagamento in tempo reale, che stimolano e soddisfano la domanda di pagamenti P2P e pagamenti istantanei dei servizi. L'infrastruttura tecnologica deve mantenersi conforme ai nuovi requisiti normativi in un ecosistema di pagamenti che diventa sempre più transfrontaliero, in più deve essere in grado di supportare l'aggiunta e la gestione di nuovi prodotti, come le carte multi-valuta.

Informazioni sugli autori

.png)

OpenWay è lo sviluppatore e il fornitore della piattaforma software per pagamenti digitali Way4, rivolta ai giocatori di 1° livello, di medie dimensioni e startup, tra cui emittenti di carte, acquirer, processori, compagnie di telecomunicazioni, switch di pagamento, società di flotte di trasporti aziendali e fornitori di portafogli digitali. Gartner, Omdia e Aite hanno classificato OpenWay come il miglior fornitore di software per pagamenti digitali e la migliore soluzione di pagamento nel cloud.

.jpg)